作者:Yash Agarwal 来源:medium 翻译:善欧巴,金色财经

A16z 的首席技术官最近辩称,迷因币对 "建设者没有吸引力",并且 "如果考虑到外部性,甚至可能是净负面影响"。

他将迷因币形容为 "一系列掩盖赌场的虚假承诺","改变了公众、监管机构和企业家看待加密货币的方式",以及 "技术上毫无趣味" 等。

与此同时,Chris Dixon 发布了一篇关于该主题更加冷静的文章,强调了美国证券法制度的系统性荒谬——强调最好的项目陷入了监管的僵局,而迷因币却最终幸存下来,因为它们 "没有假装迷因币投资者依赖于任何人的管理工作"。 这隐含地承认了加密货币领域其他部分的伪装(假装行为) - 各种团队为协议做出管理工作,同时我们称它们为治理代币。

我们的目标既不是为迷因币(或治理代币)辩护,也不是贬低它们; 只是主张更公平的代币发行方式。

治理代币是具有额外步骤的 Memecoin

我认为所有治理代币本质上都是模因币,其价值取决于协议的模因起源。换句话说,治理代币是穿着西装的模因币。为什么?

通常,治理代币不提供任何收入分享(由于安全法),并且它们作为面向社区的决策框架的效果也不是特别好(持有往往集中,参与冷漠,或者 DAO 通常是功能失调)——通过额外的步骤使它们像模因币一样有用。无论是 ARB(Arbitrum 的治理代币)还是 WLD(世界币的代币)——它们本质上都是附属于这些项目的模因币。

这并不是说治理代币没有用。最终,它们的存在不断提醒人们为什么法律需要更新。也就是说,治理代币在许多情况下会造成与模因币一样大的危害:

对于建设者来说:许多知名风投支持的治理代币在产品发布之前就已经推出,造成了巨大的幻灭。这直接损害了多年来一直努力获得采用的创始人的可信度。例如,Zeus Network在发布产品之前就以 10 亿美元的 FDV 推出,而许多创始人即使在取得了巨大的吸引力后也很难达到这样的估值。

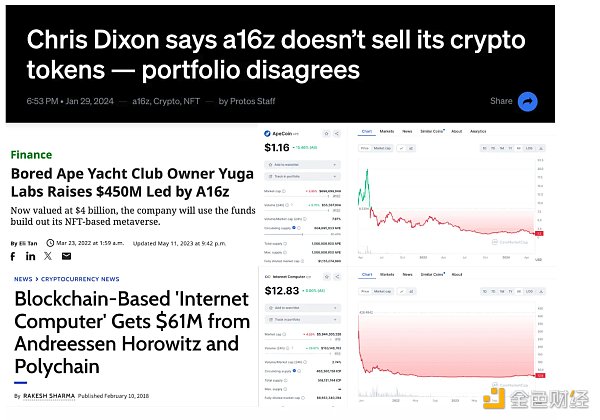

对于社区:大多数治理代币都是由风险投资支持的代币,以高估值发行,并逐渐出售给散户投资者。

研究 ICP、XCH、Apecoin、DFINITY 等项目,甚至 2017 年的 ICO 都比当前风投支持的低流通量代币更可取,因为它们更公平,大部分供应在启动时就解锁了。

让我们来看 EigenLayer 的例子:

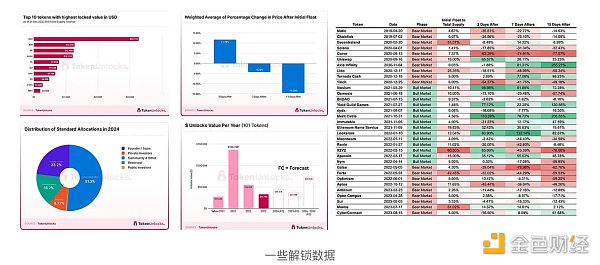

EigenLayer 可以说是本轮周期中最大的以太坊协议之一,也是一个经典的例子。内部人士(风投和团队)持有很大一部分代币,占 55%,而最初的社区空投仅占 5%。这是一个典型的低流通量、高完全稀释估值 (FDV) 的玩法,背后由风投支持,他们持有 29.5%。上个周期,我们责怪 FTX/Alameda,但这一周期并没有好转。

EIGENDAO 由 EIGEN 代币治理,现在看来与任何 Web2 治理委员会没什么区别,因为内部人士控制了大部分供应(社区供应最初只有 5%)。更不用说,EigenLayer 的整个概念是重新抵押(杠杆收益耕种),这使得其金融工程与迷因币一样具有庞氏骗局的性质。

如果一群内部人士拿走了超过一半的供应(在本例中为 55%),那么我们正在严重阻碍加密货币的重新分配效应,并且让少数内部人士通过低流通量、高 FDV 的发布方式暴富。如果内部人士真的有信心,那么考虑到代币发布的估值已经高得离谱,他们最好少拿一些分配。

如果一群内部人士占据了一半以上的供应量(在本例中为 55%),我们将严重阻碍加密货币的再分配效应,并通过低流通量、高 FDV 发行让少数内部人士变得异常富有。如果内部人士真的相信,考虑到代币发行的估值是天文数字,他们最好减少分配。

真正的幕后黑手请站出来?

鉴于资本形成过程的荒谬性,最终导致风投责怪表情包和表情包创作者,而表情包创作者又责怪风投,让整个领域陷入了监管混乱和严重损害认真建设者声誉的泥潭。

但为什么风投对代币如此有害?

风投存在结构性原因来抬高 FDV。例如,一支大型风投基金以 2000 万美元的价格投资 400 万美元获得 20% 的份额;从逻辑上讲,为了让他们的有限合伙人 (LP) 受益,他们必须在代币生成事件 (TGE) 时将 FDV 至少提高到 4 亿美金。协议被推高到尽可能高的 FDV 以提高种子/种子投资者代币的价值。

在这个过程中,他们不断鼓励项目进行更高估值的融资轮次。基金越大,他们就越有可能给项目一个荒谬的高私募估值,构建一个强有力的叙事,并最终以更高的公开估值发行代币,迫使散户投资者在代币发行时抛售。以高 FDV 发行只会导致螺旋式下降和零市场认知度。研究 Starkware。

以较低 FDV 发行允许散户投资者从重新定价中获利,并有助于形成社区和市场认知度。研究 Celestia。

散户投资者比以往任何时候都更关心代币解锁问题。 仅 5 月份,Pyth 就将解锁 12.5 亿美元的代币,Avalanche、Aptos、Arbitrum 等项目也将解锁数亿枚代币。请访问 tokens.unlock.app 查看所有即将解锁的代币信息。

MemeCoin 是金融体系崩溃的产物

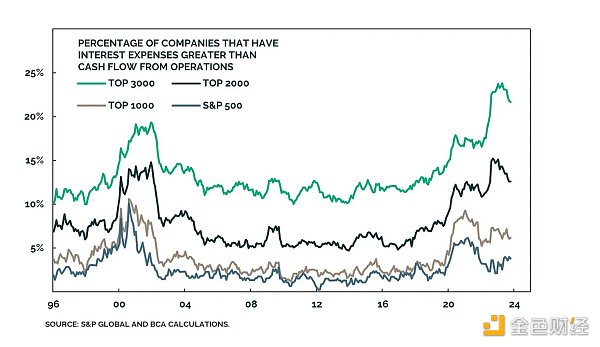

可以说,比特币是最大、最古老的模因币,它诞生于 2008 年金融危机之后。负利率/零利率(利率 - 通货膨胀)迫使每个储蓄者去投机新的热门资产类别(例如,模因币)。零利率环境创造了充斥着依靠源源不断的廉价资本维持生计的僵尸企业的市场。即使像标准普尔 500 指数这样的顶级指数也包含约 5% 的僵尸企业,而随着现在利率上升,这些企业的情况即将恶化,变得和表情包货币没什么区别。更糟糕的是,这些僵尸企业还被基金经理人推荐,散户投资者每个月都在买入它们。

投机永不消亡是有原因的。对于这个周期,它们是模因币。

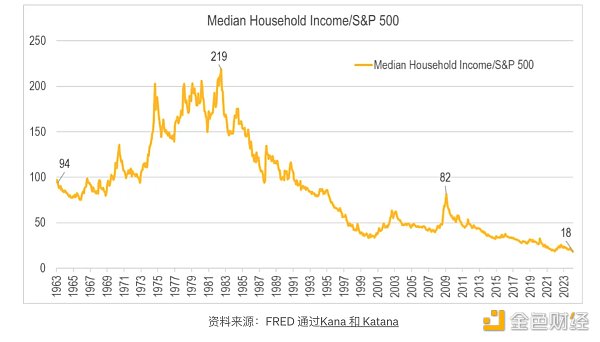

在此背景下,“金融虚无主义”一词最近备受关注。它概括了这样一个想法:生活成本正在扼杀大多数美国人,向上流动机会对越来越多的人来说遥不可及,美国梦在很大程度上已成为过去,房屋中位价与家庭收入中位数的比值处于完全不可持续的水平。金融虚无主义的潜在驱动因素与民粹主义的驱动因素相同,民粹主义是一种迎合厌倦了既定精英阶层的普通民众的政治倾向——“这个体系对我不起作用,所以我想要尝试一些非常不同的东西”(例如,购买 BODEN 代币而不是投票给拜登)。

模因币正在为基础设施进行压力测试:

模因币不仅是吸引新人加入加密货币的绝佳工具,而且还是测试基础设施的绝佳方式。我们认为,与 A16z 的立场相反,模因币对任何生态系统都具有积极的净影响。如果没有模因币,像 Solana 这样的区块链就不会面临网络拥塞问题,也不会发现所有网络/经济漏洞。Solana 上的模因币总体上是积极的:

所有去中心化交易所 (DEX) 不仅处理了历史最高交易量,而且还超过了以太坊上的同行。

货币市场整合模因币以增加总锁仓值 (TVL)。

消费者应用程序整合模因币以引起关注或用于营销目的。

验证者由于优先费用和可提取最大价值 (MEV) 而赚取巨额费用。

由于流动性和活动度的增加,DeFi 领域更广泛的网络效应。

Solana 钱包 Phantom 拥有 700 万月活跃设备(由模因币吸引普通用户加入驱动)是有原因的 - 它可能是目前加密货币领域使用最多的应用程序之一。

对于严肃的去中心化真实世界资产 (RWAs) 在链上交易,我们需要具有足够流动性(请查看顶级模因币;除 L1 代币/稳定币之外,它们拥有最深的流动性)、经过压力测试的 DEX 和更广泛的 DeFi 基础设施。模因币并不是干扰项;它们只是共享账本上存在的另一种资产类别。

模因币作为融资机制:

模因币现在已经被证明是一种有效的资本协调手段。研究 Pump.fun,它促进了接近数百万个模因币的发行,并为模因币创造了数十亿美元的价值。为什么呢?因为在人类历史上第一次,任何人都可以在不到 2 美元和 2 分钟内创建一种金融资产!

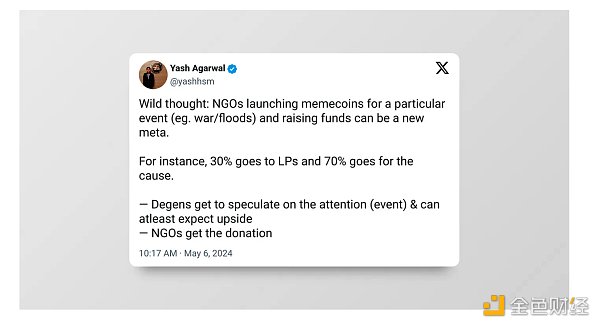

模因币也可以成为一种 doskona ( doskona 是葡萄牙语,没有合适的中文对应词,可意为“完美”或“极好的” ) 的筹款机制和上市策略。传统上,项目通过分配 15-20% 的份额给风投 (VCs)、开发产品,然后在通过表情包和营销建立社区的同时发行代币来筹集大量资金。然而,这往往会导致社区最终被风投所抛弃。

在模因币时代,人们可以通过发行他们的模因币(无需路线图,只是为了好玩)并尽早形成一个部落式的社区来筹集资金。然后,他们可以继续构建应用程序/基础设施,不断为模因币添加实用性,而无需做出虚假承诺或提供路线图。这种方法利用了模因币社区的部落主义 (bagholder bias - 指持有大量亏损资产的人倾向于低估其损失并高估其反弹潜力的心理状态),确保了社区成员的高参与度,他们将成为您的业务拓展/营销人员。它还确保了更公平的代币分配,对抗风投采用的低流通量、高完全稀释估值 (FDV) 的拉高和抛售策略。

这已经在发生了:

1.BONKBot 是一个源自 BONK 模因币的电报机器人(峰值日交易量为 2.5 亿美元),它利用 10% 的交易费用来购买并销毁 BONK。它仅通过费用累计销毁了约 700 万美元的 BONK,从而使其经济与持有者保持一致。

2.Farcaster 生态系统中的一个模因币 Degen,可以让发布者用 DEGEN 奖励/打赏发布优质内容的人。此外,他们还为去中心化应用 (DeFi) 构建了一个 L3 链。类似地,上一个周期最流行的模因币之一 Shibatoken 现在正在构建一个 L2。

这种趋势最终将导致模因币和治理代币的融合。需要注意的是,并非所有模因币都是平等的,骗局很普遍,但与风投悄悄实施的欺诈相比,它们更容易被揭露。

未来展望

每个人都想尽早参与下一个大事件,而模因币是少数散户投资者可以比大多数机构更早涉足的领域之一。由于风投 (VC) 私募交易的门槛限制,模因币为散户资金提供了更好的潜在市场契合度。虽然模因币让权力回归社区,但也确实让加密货币看起来像一个赌场。

那么,解决方案是什么?像 a16z 这样的风投应该联合他们的交易并让任何人都可以参与其中。Echo 等平台非常适合这种情况。

给风投的建议: 将你们的交易放到 Echo 上,让社区参与联合投资交易,见证社区从项目早期就开始集结的类似模因币的魔力。

为了澄清,我们并不反对风投/私人融资;我们主张更公平的分配,创造公平的竞争环境,让每个人都有机会获得财务自主权。风投应该因其早期冒险而获得回报。加密货币不仅仅是关于开放和无需许可的技术;它还关乎让早期融资更加公开透明,这目前和传统初创公司一样不透明。

总结:

1.万物皆可模因币

2.研究模因币作为筹款和社区建设机制

3.项目应该倾向于更公平的发行

是时候让早期融资更加开放了。

评论列表